Чистый долг/Собственный капитал (Net debt/Equity) – его считают очень важным показателем для оценки корпоративной деятельности, так как он подчеркивает зависимость компании от заемных средств, и ее способность выполнять эти финансовые обязательства.

Поскольку долг – это риск, для инвесторов предпочтительней выбирать компании с низким показателем Net debt/Equity. Низкий показатель дает понять, что вероятности банкротства компании в случае экономического спад мала и она имеет достаточно собственных средств для обслуживания долгов.

Значение коэффициента стоит сравнивать по отрасли. Как правило, инвесторы сравнивают коэффициенты компаний друг с другом в скринере акций. Но обычно принято считать, что значение Net debt/Equity не должно превышать 2-х. Если компания имеет значение Net debt/Equity ниже 2, значит компания финансируется по большей части за счет собственных средств. Если значение коэффициента превышает, то это означает, что у компании во владении больше заемных средств, чем собственных. Хотя некоторые очень крупные компании в отраслях с тяжелыми активами (такими как горнодобывающая или обрабатывающая промышленность) могут иметь коэффициенты выше 2, это скорее исключение, чем правило.

Как рассчитать Net debt/Equity?

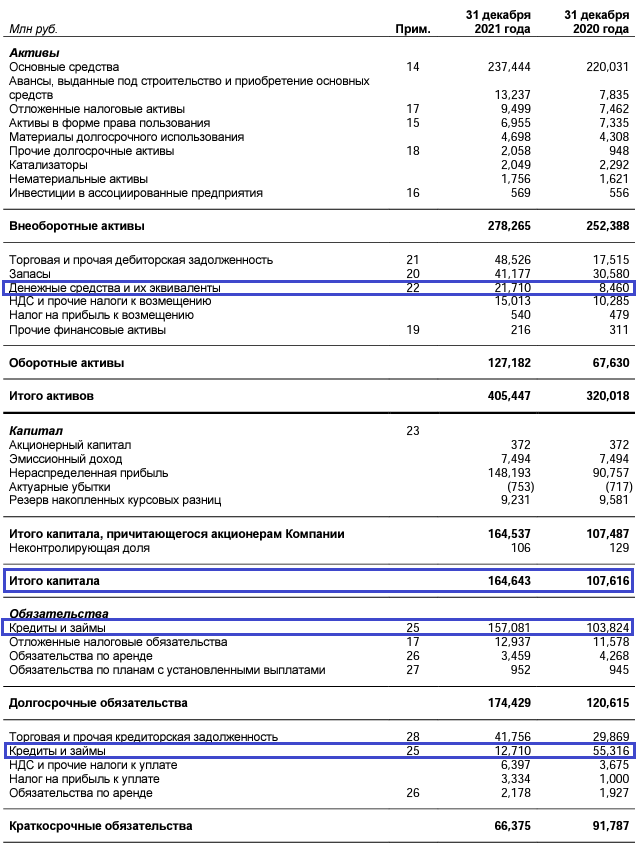

Рассмотрим на примере финансовой отчётности ФосАгро за 2021 г. Net debt/Equity - это отношения чистого долга к собственному капиталу компании:

Net debt to Equity Ratio = Net debt (чистый долг)/Equity Капитал

Собственный капитал (Equity) - представляет собой стоимость (денежную оценку) имущества предприятия, полностью находящегося в его собственности.

Чистый долг (Net Debt) – задолженность по долгосрочным и краткосрочным кредитам и займам за вычетом денежных средств и их эквивалентов. Чем ниже чистый долг, тем меньше компания должна кредиторам и банкам. Преобладание краткосрочных заимствований повышает риск утраты финансовой устойчивости, долгосрочных — снижает.

Чистый долг = (Краткосрочные + Долгосрочные кредиты и займы) – денежные средства и их эквиваленты

Источник: отчетность ФосАгро

Чистый долг = (157 081 + 12 710) – 21 710 = 148 081 млн руб.

Таким образом, для ФосАгро мы считаем Net debt/Equity = 148 081 млн руб./164 643 млн руб. = 0,90. Не забываем приводить к общему числителю и знаменателю до «миллионов рублей».

Готовый коэффициент Чистый долг/Капитал

Можно самостоятельно вычислить значения показателя Чистый долг/Капитал, или воспользоваться готовым расчетом. Для каждой компании наши алгоритмы рассчитывают все коэффициенты и мультипликаторы.

Используйте для сравнения Чистый долг/Капитал между другими компаниями в отрасли скринер акций, найдя соответствующую вкладку, либо добавляйте нужную колонку с показателем самостоятельно.

Скринер – необходимый инструмент инвестора, который помогает правильно вложить деньги. Из тысяч компаний, представленных на бирже, по заданным параметрам вы отбираете те, которые интересуют вас.

Используйте пузырьковую диаграмму в карточке компании во вкладке «Оценка отрасли» для сравнительного анализа по различным показателям. С помощью «Отраслевого анализа», вы можете визуально оценить и понять, где находится компания, в которую вы инвестируете по сравнению с другими компаниями в отрасли.

Также в карточке компании во вкладке «Мультипликаторы», вы можете посмотреть расчёт мультипликатора «Чистый долг/Капитал» и других показателей в динамике нескольких лет и понять, как компания чувствует себя сейчас по отношению к предыдущим 10-30 годам.

Плюсы и минусы показателя Чистый долг/Капитал?

Из главных плюсов хотим отметить, что коэффициент Чистый Долг/Капитал подчеркивает зависимость компании от заемных средств и ее способность выполнять эти финансовые обязательства.

Из минусов, идеальное соотношение чистого долга к собственному капиталу сильно зависит от отрасли, так как отрасли сильно различаются по средним требованиям к капиталу.

Тем не менее, отношение Net debt/Equity считается одним из наиболее важных показателей оценки корпоративной деятельности, так как сравнивает долг компании за вычетом денежных средств с ее акционерным капиталом.

Помимо установленных границ его значений, стоит обращать внимание на его среднюю величину по отрасли. Например, если компания имеет значение Net debt/Equity равное 3, а средний по отрасли 2, то это не станет свидетельством плохого корпоративного управления или экономического риска. Удобно сравнивать коэффициенты между компаний в одной отрасли или секторе в скринере акций.

Больше об инвестициях и трейдинге вы найдете в нашем телеграм-канале.

С уважением, команда аналитического сервиса Finrange!