Рентабельность активов (Return On Assets, ROA) – показывает эффективность использования активов организации. Другими словами, ROA показывает сколько чистой прибыли приносит компания за счёт собственных активов.

В отличие от ROE, рентабельность активов учитывает не только акционерный капитал, но и заемные средства компании. Таким образом, чем больше компания имеет заемных средств, тем больше разница между ROE и ROA, то есть, показатель рентабельности активов уменьшается, если сумма заемных средств растет.

При анализе, очень полезно, отслеживать исторические данные о рентабельности активов и динамику их изменений. Если значение ROA снижается, то есть повод детально разобрать компанию и выявить причины отрицательной динамики показателя. Чаще всего это зависит от падения чистой прибыли или роста обязательств компании.

Если говорить о норме рентабельности активов, то она, как и другие показатели эффективности зависит от отрасли. Так, например, для капиталоёмких отраслей (электроэнергетика) значение рентабельности активов будет ниже. Для компаний не требующих больших капитальных вложений и вложений в оборотные средства (компании сферы услуг) рентабельность активов по балансу будет выше.

Нам, как инвесторам, важно, чтобы ROA компании, акции которой мы хотим приобрести, был выше среднего по отрасли и показывал положительную динамику последние несколько лет. Как правило, инвесторы сравнивают коэффициенты рентабельности компаний друг с другом в скринере акций.

Как рассчитать рентабельность активов?

Рассмотрим на примере финансовой отчётности Лукойла за 2019 г. по МСФО и проведём расчёт уровеня рентабельности активов нефтегазовой компании.

ROA — это отношение чистой прибыли к активам компании и умноженное на 100%: ROA = Чистая прибыль (Net Income) / Активы (Total Assets) x 100%

Чистая прибыль – прибыль, полученная за вычетом всех статей расходов и налогов.

.png)

Источник: финансовая отчетность Лукойла

Активы – принадлежащие компании материальные ценности, денежные средства и долговые обязательства.

.png)

Источник: финансовая отчетность Лукойла

Таким образом, рентабельность активов составила: ROA = 640178 млн руб. / 5947050 млн руб.*100% = 10,76%. Не забываем приводить к общему числителю и знаменателю до «миллионов рублей».

Готовый показатель ROA

Можно самостоятельно вычислить значения показателя ROA, или воспользоваться готовым расчетом. Для каждой компании наши алгоритмы рассчитают все коэффициенты и мультипликаторы.

Используйте скринер акций для сравнения ROA между другими компаниями в отрасли, найдя соответствующую вкладку c рентабельностью активов, либо добавляйте нужную колонку с показателем самостоятельно.

Скринер – необходимый инструмент инвестора, который помогает правильно вложить деньги. Из тысяч компаний, представленных на бирже, по заданным параметрам вы отбираете те, которые интересуют вас.

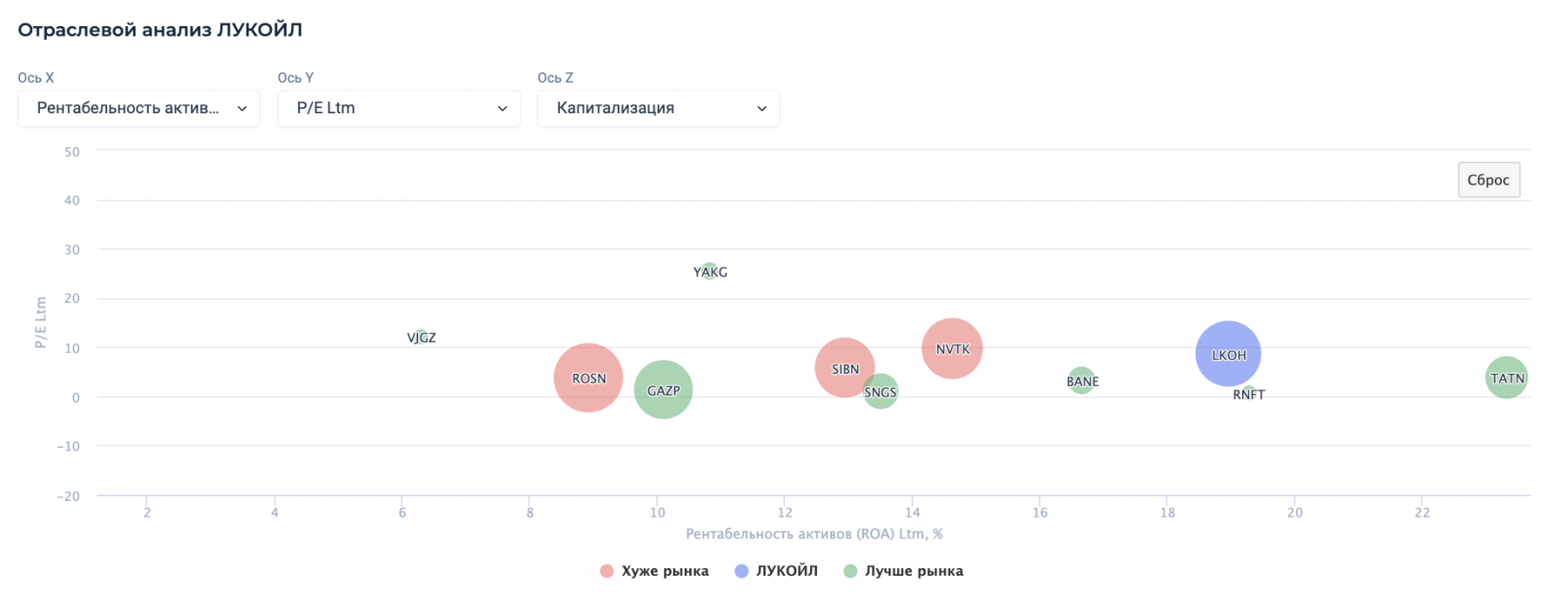

Используйте пузырьковую диаграмму в карточке компании во вкладке «Оценка отрасли» для сравнительного анализа по ROA и другим показателям. С помощью отраслевого анализа, вы можете визуально оценить показатель рентабельности активов и понять, где находится компания, в которую вы инвестируете по сравнению с остальными компаниями в отрасли.

Также в карточке компании во вкладке «Мультипликаторы», вы можете посмотреть расчёт значения показателя ROA и других показателей в динамике нескольких лет и понять, как компания чувствует себя сейчас по отношению к предыдущим 10-30 годам.

Плюсы и минусы коэффициента ROA

Ниже, мы рассмотрим основные преимущества и недостатки показателя рентабельности активов.

Плюсы

- ROA показывает эффективность компании;

- Позволяет сделать первичной фильтр по эффективности компании, при сравнении и отсечь лишние на основе баланосовой отчётонсти;

- Прост в расчётах и понимании;

- В расчете ROА используется не только собственный капитал компании, но и учитываются обязательства компании, что позволяет показателю отражать все источники для генерации прибыли в отличие от ROE.

Минусы

- При сравнении ROA двух компаний стоит обращать внимание структуру активов, иначе можно сделать ложный вывод о компании;

- Чистая прибыль часто подвержена бухгалтерским манипуляциям, соответственно показатель чистой рентабельности может быть не достоверный;

- Правило «чем выше показатель рентабельности активов, тем лучше» работает не всегда из-за небольшого размера или отрицательного капитала.