Когда речь заходит о принятии инвестиционных решений, инвесторы часто оценивают акции не только по их текущей цене, но и по их потенциалу роста. Одним из инструментов, который помогает инвесторам оценить соотношение между ценой акций и ожидаемым ростом прибыли, является коэффициент PEG.

Что такое PEG?

PEG — это аналог показателя P/E, скорректированный на темпы роста прибыли на акцию. Этот показатель представляет собой отношение между коэффициентом цены к прибыли (P/E ratio) компании и ее годовым темпом роста прибыли (EPS growth rate).

Коэффициент PEG представляет собой модификацию мультипликатора P/E, однако, в отличие от P/E, отражающего прошлое компании, PEG учитывает ее тенденции роста. Этот метод оценки не является сравнительным, а скорее абстрактным, но он помогает инвесторам определить, недооценены ли акции.

Коэффициент PEG предоставляет инвесторам информацию о том, насколько акции компании оценены относительно ее потенциала роста. Если коэффициент PEG меньше 1, это может указывать на то, что акции компании недооценены с учетом их потенциального роста. Если коэффициент PEG больше 1, это может свидетельствовать о том, что акции переоценены по отношению к их ожидаемому росту.

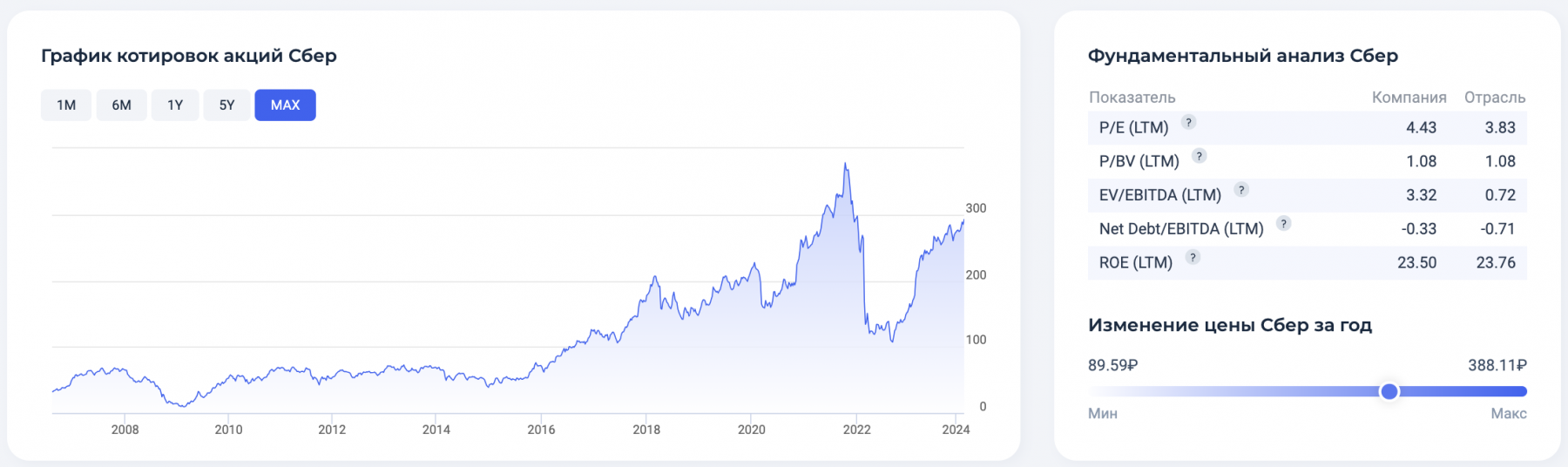

Как рассчитать показатель PEG на примере Сбера?

Рассчитать коэффициент PEG можно, разделив коэффициент цены к прибыли (P/E ratio) на годовой темп роста прибыли (EPS growth rate). Формула выглядит следующим образом:

PEG = (P/E) / EPS growth rate (G - годовой прогноз роста EPS)

Например, Сбер оценивается по мультипликатору P/E в 4,43х. Возьмём средний годовой темп роста чистой прибыли за 5 лет — 12,22%. Таким образом, коэффициент PEG для Сбербанка будет PEG=4,43/12,22 =0,36

Это означает, что за банк недооценён. При таком значении PEG Сбер продается с дисконтом относительно будущей прибыли.

Преимущества и недостатки использования коэффициента PEG

Ниже разберём основные плюсы и минусы данного показателя.

Плюсы

- Учитывает скорость роста прибыли на акцию, что позволяет более полно оценить динамику компании и ее потенциал для инвестирования.

- Позволяет сравнивать компании с разными темпами роста, делая оценку более объективной и адаптированной к особенностям каждой из них.

- Использование корректированного показателя P/E учитывает не только текущую цену акций, но и их потенциал для роста, что помогает выявить перспективные инвестиционные возможности.

- Позволяет инвесторам учитывать не только текущую прибыльность компании, но и ее потенциал для будущего развития, что делает оценку более комплексной и информативной.

Минусы

- Этот метод может быть считан "грубым" и требует дополнительного анализа, включая технический анализ и прогнозы аналитиков.

- Нельзя сравнивать акции с отрицательными значениями PEG с другими, что ограничивает его применение.

- При использовании периода знаменателя в 1-3 года в условиях изменчивых доходов PEG может дать неточное представление о справедливой стоимости акций.

- Форвардное значение PEG, учитывающее будущие доходы, может основываться на ошибочных прогнозах доходности.

Коэффициент PEG является полезным инструментом для инвесторов, помогающим оценить соотношение между ценой акций и потенциальным ростом компании. Однако следует помнить, что это лишь один из множества факторов, которые следует учитывать при принятии инвестиционных решений, и его следует рассматривать в контексте других финансовых показателей и мультипликаторов компании, которые можно найти в скринере акций.

Больше об инвестициях и трейдинге вы найдете в нашем телеграм-канале.

С уважением, команда аналитического сервиса Finrange!