Каждую неделю мы публикуем комментарии по важным новостям, которые оказывают влияние на динамику акций.

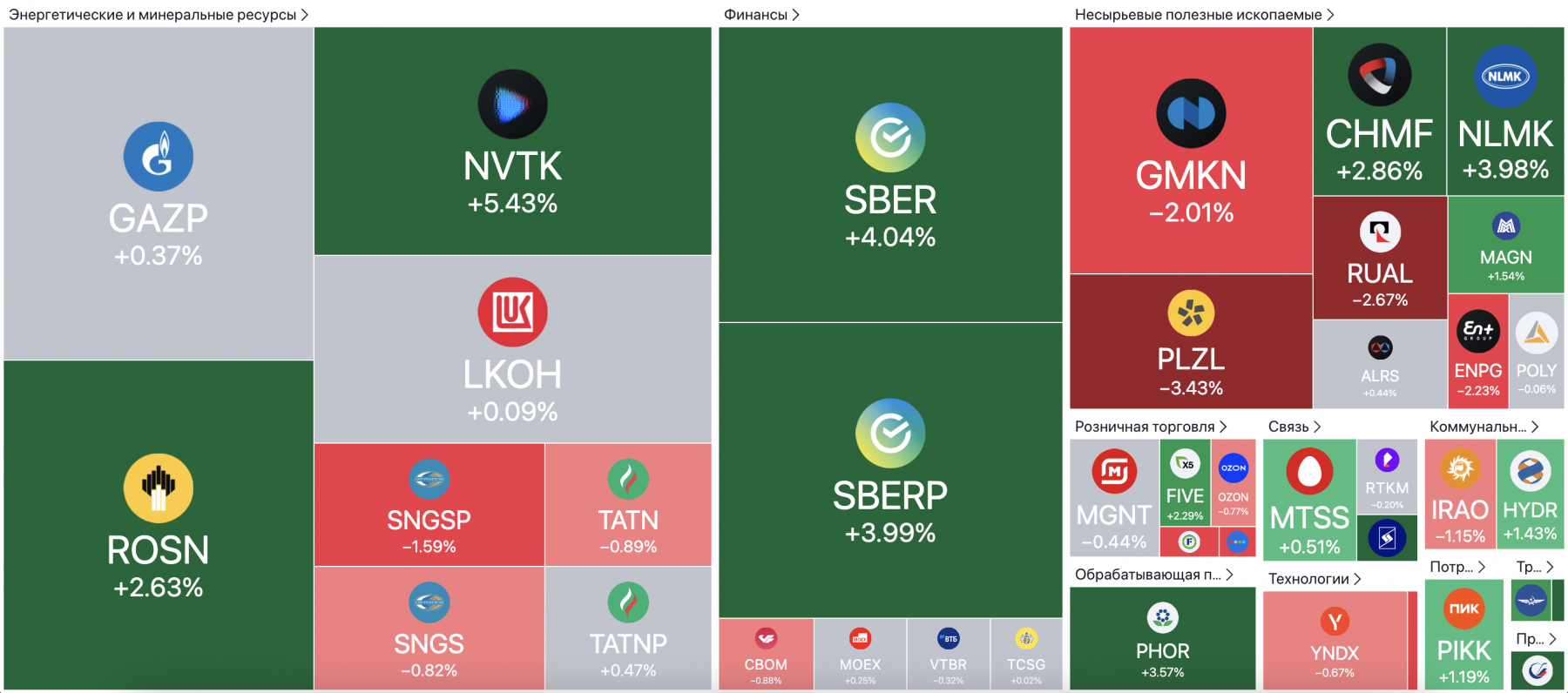

Прогноз дивидендов НОВАТЭКа. Леонид Михельсон сообщил, что рост прибыли компании в 2022 г. составил более 50% по сравнению предыдущим годом. Кроме этого, он отметил, что компания намерена сохранить дивидендную политику, которая предполагает выплату не менее 50% от скорректированной чистой прибыли по МСФО.

Таким образом, по нашим оценкам дивиденд на акцию за II пол. 2022 г. получается около 60 руб. Текущая дивидендная доходность составляет акций НОВАТЭК 5,56%.

ВТБ планирует вторую допэмиссию во II кв. 2023 г. На данный момент банк имеет предварительные заявки на покупку акций на 120 млрд руб. Об этом во вторник заявил глава ВТБ Андрей Костин.

Ещё в I кв. 2023 г. будет проводиться допэмиссия на 150 млрд руб., которая будет оплачена акциями РНКБ, а также за счет конвертации субординированных облигаций. За счёт этого, ВТБ рассчитывает получить не менее 270 млрд руб. для решения проблемы с капиталом. В результате чего, ВТБ в очередной раз размыл капитал — это отразится на снижение

Финансовые результаты Сбера за январь 2023 г. по РСБУ. Банк заработал 110 млрд руб., рост составил 10% год к году. Сбер продолжает демонстрировать эффективность и зарабатывать более 100 млрд руб. в месяц.

Кроме этого, замглавы Минфина РФ Владимир Колычев сказал, что государство рассчитывает получить от Сбербанка дивиденды по итогам 2022 г. не меньше 50% от прибыли по МСФО. Таким образом, по нашим консервативным оценкам, годовой дивиденд может составить 6,65 руб. на оба типа акций.

США планируют ввести 200% пошлину на российский алюминий — об этом сообщил Bloomberg. На данную новость акции компании отреагировали падением. Тем не менее, рост пошлин не должен существенно повлиять на показатели Русала.

По данным РЖД, в январе 2023 г. компания уже снизила экспорт алюминия на 32%. Более того, экспорт в США – это около 8% от общей выручки компании. Куда серьёзнее на компании скажется снижение дивидендов от Норникеля, которыми Русал обслуживает свой долг.

Финансовые результаты Норильского никеля за 2022 г. по МСФО. Выручка компании сократилась на 5% по сравнению с предыдущем годом – до $16,9 млрд. Чистая прибыль составила $5,9 млрд, уменьшившись на 16% в первую очередь за счет снижения показателя EBITDA. Также из-за падения EBITDA и роста капитальных затрат свободный денежный поток сократился с $4,4 до $0,4 млрд.

Слабые результаты Норильского никеля вышли в рамках наших ожиданий. Основное давление на финпоказатели оказали снижение цен на медь, а также сокращение объемов продаж из-за удлинения логистических цепочек и переориентацией на новые рынки сбыта. EBITDA упала на 17% из-за роста расходов на персонал и издержек в следствие роста инфляции.

Следите за фондовым рынком c помощью нашего скринера акций и дивидендного календаря. С уважением, команда аналитического сервиса Finrange!