Коэффициент Р/Е (Price/Net Income, Price/Earnings Ratio, Цена/Чистая прибыль) – показывает за сколько лет при текущей годовой прибыли окупятся вложения инвестора в компанию. Таким образом, P/E помогает провести инвестору сравнительную оценку инвестиционной привлекательности компании.

Одно из главных преимуществ мультипликатора P/E состоит в том, что он быстро реагирует на изменения цены акции и представляет собой способ для сравнения компаний во время резких спадов и роста. При этом, сопоставляемые компании могут не совпадать по рыночной капитализации, объему выручки или величине активов.

Помните, что оценивать коэффициенты P/E нужно относительно страны и отрасли – сравнивать значение со средним показателем индустрии. Коэффициент P/E>20 с большой долей вероятности говорит о том, что компания переоценена рынком, а P/E в районе 10 указывает на справедливость оценки. При этом, с низким значением P/E инвестору следует быть осторожным. Особенно, при анализе цикличных компаний. Низкое значение Р/Е цикличной компании часто предупреждает о том, что всё лучшее позади.

Итак, если инвестор рассматривает две конкурирующие компании, в теории он должен включить акции в портфель с наименьшим мультипликатором, а также обратить внимание на среднеотраслевое значение P/E. Коэффициент компании, превышающий среднее значение по отрасли, будет показывать переоцененность компании, ниже – неоцененность. Как правило, инвесторы сравнивают мультипликаторы компаний друг с другом в скринере акций.

Как рассчитать коэффициент P/E?

Мультипликатор P/E можно рассчитать двумя способами:

1. Отношение рыночной оценки компании к годовой чистой прибыли:

P/E = Рыночная капитализация (Market capitalization) / Чистая прибыль (Net Income)

Рыночная капитализация – это рыночная стоимость компании, рассчитанная на основе текущей рыночной цене и количестве акций в обращении.

Источник: Московская биржа, Лукойл

Чистая прибыль – прибыль, полученная за вычетом всех расходов и налогов, далее которая переносится на счёт нераспределённой прибыли в балансе и увеличивает размер собственного капитала компании.

Источник: финансовая отчетность Лукойла

2. Отношение цены акции к чистой прибыли на акцию:

P/E = Цена акции (Price) / Прибыль на акцию (EPS)

Цена акции – это рыночная цена акции, по которой проводилась последняя сделка на момент расчёта.

Источник: Московская биржа, акции Лукойла

Прибыль на акцию (EPS) – отражает величину чистой прибыли, приходящуюся на одну обыкновенную акцию.

Берём годовую чистую прибыль Лукойла в размере 621102 млн руб. и количество акций в обращении:

Источник: Московская биржа, акции Лукойла

Пример расчёта мультипликатора P/E: Прибыль на акцию = 621102 млн руб./715 млн штук = 868,67 руб. на акцию

Таким образом, мы считаем P/E = 5379,5 руб. / 868,67 руб. = 6,2. Не забываем приводить к общему числителю и знаменателю до «рублей».

Разновидности мультипликатора P/E

Стоит отметить, что в зависимости от особенностей расчета мультипликатора и периода существует несколько видов P/E.

1. Скользящий P/E (Trailing Twelve Months, TTM или Last Twelve Months, LTM).

Данная разновидность мультипликатора основывается на показателях чистой прибыли компании за последние 12 месяцев и текущей цены акции в отличие от стандартного P/E, где берется годовая чистая прибыль и цена акции на конец года.

Таким образом, суммируются чистая прибыль последних известных 4 кварталов, прибыль, как бы «скользит» по периодам. Отсюда и название – скользящий P/E.

Преимущество скользящего P/E заключается в том, что вы можете оценить компанию на основе её недавней прибыли.

2. Форвардный P/E (Forward P/E).

Данный коэффициент основан на прогнозируемой будущей чистой прибыли компании, как руководством компании, так и аналитиками инвест домов. Чем меньше прогнозируемый период, тем выше будет точность прогноза.

Как правило, форвардный P/E помогает раньше, чем обычный P/E выявлять недооцененные компании – в тот момент, когда их еще не заметили большинство инвесторов и котировки находятся на низком уровне, а также найти переоцененные и продать раньше других.

Сравнение форвардного P/E дает инвестору представление о перспективах компании. Снижение говорит о том, что рынок ждет от компании роста (однако нет никаких гарантий, что эти прогнозы оправдаются).

Также имеет смысл рассматривать мультипликатор с учетом прибыли, скорректированной на единовременные расходы, например, затраты на реструктуризацию.

3. Приведенный P/E

Есть еще один способ рассчитать P/E, тогда, когда ещё нет годовых данных. Приведённый P/E – это прогнозирование годового значения показателя на основе текущих данных за неполной период. К примеру, если прибыль за три квартала была 75, то делить сумму за 9 месяцев на 3 и умножаете на 4. Таким образом можно предположить годовую прибыль в размере 100. Но стоит помнить, что это всего лишь прогноз.

P/E, рассчитанный с использованием такой прибыли будет называться «приведенным» и также, как и скользящий P/E он широко применяется для расчета годовых значений P/E в периоды, когда еще нет полных финансовых данных за текущий календарный год.

4. Коэффициент PEG (Prospective Earnings Growth)

Данный показатель, это соотношение мультипликатора P/E к ожидаемому росту чистой прибыли компании. Таким образом PEG является модификацией P/E.

PEG применяют в основном, для IT компаний, где традиционно высокий P/E это нормальное вяление, например Яндекс. Такие высокие P/E обычно вызваны ожиданием инвесторов относительно будущих темпов роста компании.

Рассчитывается данные коэффициент по формуле: PEG = (P/E) / G (годовой прогноз роста EPS)

Темпы роста чистой прибыли или G, используемые для расчета мультипликатора, представляют собой средние темпы роста с учетом сложных процентов за прогнозный период – CAGR (Сompounded Average Growth Rate). Так, если у компании Forward P/E = 15, а аналитики прогнозируют ее CAGR на уровне 20%, то величина PEG составит 0,75.

Очевидно, что при таком PEG компания продается с дисконтом относительно будущей прибыли. Поэтому при прочих равных показателях инвестор выберет компанию с PEG ≤1. Выше 1, свидетельствует о том, что инвесторы переплачивают за акции данной компании, потому что ее настоящий коэффициент P/E не оправдан ожидаемыми темпами роста прибыли.

Однако инвестору следует помнить, что PEG и прочие форвардные мультипликаторы могут быть ошибочны из-за прогноза будущих показателей, что может привести к неправильным выводам. Также стоит отметить, что данный коэффициент используется в основном профессионалами.

Подробнее с мультипликатором PEG на примере Сбербанка можно ознакмиться в нашней статье.

Готовый коэффициент Цена/Прибыль

Можно самостоятельно вычислить значения показателя P/E, или воспользоваться готовым расчетом. Для каждой компании наши алгоритмы рассчитывают все коэффициенты и мультипликаторы.

Используйте скринер акций для сравнения P/E между другими компаниями в отрасли, найдя соответствующую вкладку «Оценка», либо добавляйте нужную колонку с показателем P/E самостоятельно.

Скринер – необходимый инструмент инвестора, который помогает правильно вложить деньги. Из тысяч компаний, представленных на бирже, по заданным параметрам вы отбираете те, которые интересуют вас.

Используйте пузырьковую диаграмму в карточке компании во вкладке «Оценка отрасли» для сравнительного анализа по P/E и другим показателям. С помощью отраслевого анализа, вы можете визуально оценить P/E и понять, где находится компания, в которую вы инвестируете по сравнению с другими компаниями в отрасли.

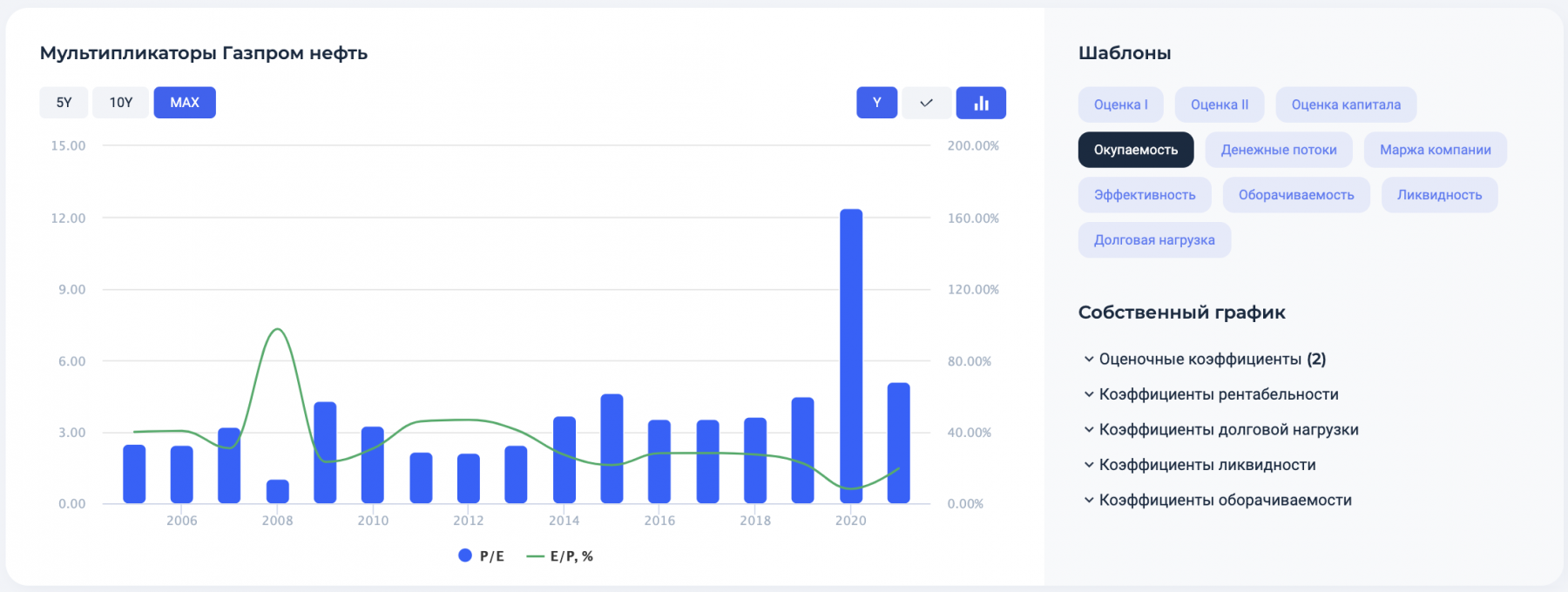

Также в карточке компании во вкладке «Мультипликаторы», вы можете посмотреть расчёт значения P/E и других показателей в динамике нескольких лет и понять, как компания чувствует себя сейчас по отношению к предыдущим 10-30 годам.

Плюсы и минусы мультипликатора P/E

Рассмотрим недостатки и преимущества коэффициента P/E.

Плюсы

- Универсальность. По данному показателю можно оценить любой бизнес без ограничений;

- P/E быстро реагирует на изменения цены акции и представляет собой способ для сравнения компаний;

- Позволяет быстро отфильтровать компании и найти недооцененные и переоцененные акции с помощью скринера акций;

- Простой в расчете.

Минусы

- Мультипликатор P/E «работает» в рамках одной отрасли, то есть не применим для сравнения компаний различной отраслевой и страновой принадлежности. Например, нужно сравнивать Татнефть и Газпром нефть;

- Р/Е не всегда можно рассчитать, например, если компания убыточна и имеет отрицательное значение чистой прибыли. Пользуясь коэффициентом цена/прибыль при принятии инвестиционных решений следует помнить, что его точность зависит от точности вычисления прибыли на акцию, которая является бухгалтерской величиной и подвержена манипуляциям;

- При расчете P/E для сравнения разных компаний не учитывается разница в налогообложении и долговой нагрузке, как в коэффициенте EV/EBITDA. Немаловажный момент на развивающихся рынках — оргструктура предприятия, список ключевых собственников, а значит риски для миноритариев. Выходит, что с точки зрения P/E, две компании могут выглядеть по-разному из-за того, что у них имеется расхождение в этих аспектах бизнеса. Если при сравнении P/E двух компаний имеется сильное расхождение, то это еще один повод говорить о недооценке или переоценке одной из компаний.

Больше об инвестициях и трейдинге вы найдете в нашем телеграм-канале.

С уважением, команда аналитического сервиса Finrange!